Investor je definovaný ako niekto, kto očakáva väčšiu návratnosť, resp. ziskovosť od peňazí, ktoré vloží do niečoho, čomu verí. Pritom aj účasť na 2. pilieri robí z človeka investora, ktorý môže ovplyvniť svoju budúcnosť a má možnosť zlepšiť si život v dôchodkovom veku. Nemusí na to pritom použiť ani cent z vlastného vrecka, ani vedieť ako funguje burza.

Štyri piliere

Na úvod by som rád ozrejmil, čo znamenajú pojmy prvý, druhý, tretí a štvrtý pilier. Všetky piliere súvisia s peniazmi, často ďalekou budúcnosťou, majetkom, a vo väčšine prípadov aj s dôchodkom, aj keď v prípade štvrtého to nemusí byť nutne tak.

1.pilier je systém dôchodkového poistenia, ktorý je priebežne financovaný a dávkovo definovaný. Jeho fungovanie je úzko previazané na ekonomiku krajiny a na príjmy občanov. Výška poskytovanej dávky závisí od zaplateného poistného (odvodov) počas produkčného obdobia človeka, teda keď pracuje. Jednoducho povedané, príspevky aktuálnych pracujúcich sú priebežne vyplácané aktuálnym dôchodcom.

3.pilier je tzv. doplnkové dôchodkové sporenie, v ktorom sú finančné prostriedky účastníkov spravované tzv. doplnkovými dôchodkovými spoločnosťami (DDS). Vstup do tohto piliera je dobrovoľný pre osoby staršie ako 18 rokov. Hlavnou charakteristikou tohto piliera je účasť zamestnávateľa na príspevkoch pre zamestnanca, toto je zároveň aj jeho najväčšou výhodou. Účasť zamestnávateľov na sporení však nie je povinná, pokiaľ zamestnanec nevykonáva tzv. rizikovú prácu. Účasťou zamestnávateľa na sporení dokáže zamestnanec dosiahnuť mesačný zisk aj viac ako 100%, v závislosti od výšky príspevkov jeho samotného a takisto príspevkov jeho zamestnávateľa. Napríklad pri príspevku zamestnanca 10 eur mesačne a príspevku zamestnávateľa takisto vo výške 10 eur mesačne je tu spomínaný (nerealizovaný) zisk 100%. Poznám firmy, ktoré prispievajú aj 3-násobok toho, čo ich zamestnanci. Toto je hlavná výhoda sporenia v 3.pilieri. Vždy sa preto pri nástupe do nového zamestnania informujte, či daná firma podporuje príspevky do tohto piliera, doslova získate peniaze zadarmo. Takisto je dôležité vybrať si správnu spoločnosť a fond, kde sa budú tieto peniaze zhodnocovať. V tomto pilieri je na Slovensku zúčastnených približne 860.000 sporiteľov – investorov.

4.pilier nie je zaužívané slovné spojenie, avšak čoraz častejšie sa na Slovensku používa v súvislosti s investovaním „na vlastnú päsť“, resp. s pomocou/prostredníctvom odborníka, a to najmä do daňovo výhodných a na poplatky nenáročných produktov. Investovanie, ktoré našim klientom v Babocky Investment Office sprostredkúvame, spadá práve do tohto piliera.

Do 4.piliera patrí najmä investovanie za účelom:

– zabezpečenie financií na štúdium detí

– zabezpečenie detí po škole, na ich štart do života

– rozbeh „biznisu“

– kúpa nehnuteľnosti na bývanie, či rekreáciu

– skorší odchod do dôchodku

– zabezpečenie lepšieho dôchodku v podobe doživotnej renty

– ďalšie

Ako ste si mohli všimnúť, preskočil som 2.pilier. Je to z toho dôvodu, že je to nosná téma tohto článku a zaberie jeho podstatnú časť.

Druhý pilier

Tento pilier, správne nazývaný aj starobné dôchodkové sporenie, má kapitalizačný charakter. To znamená, že výška dávky z tohto piliera bude závisieť od príspevkov sporiteľa a ich zhodnotenia. Tieto peniaze spravujú tzv. dôchodkové správcovské spoločnosti (DSS). Peniaze na jednotlivých účtoch sú majetkom sporiteľov, teda sú podľa Občianskeho zákonníka predmetom dedičského konania v prípade úmrtia účastníka, alebo je možné zvoliť konkrétnu, poverené osobu.

Podstatná informácia je, že do tohto piliera môže vstúpiť iba osoba vo veku 18 až 35 rokov (najneskôr vo veku 34,9 roka). Po prekročení tohto veku už vstup nie je možný. Vstup do tohto piliera je dobrovoľný a účasť po vstupe povinná. Následne sporiteľ poberá dôchodok z dvoch zdrojov – z prvého a z druhého piliera.

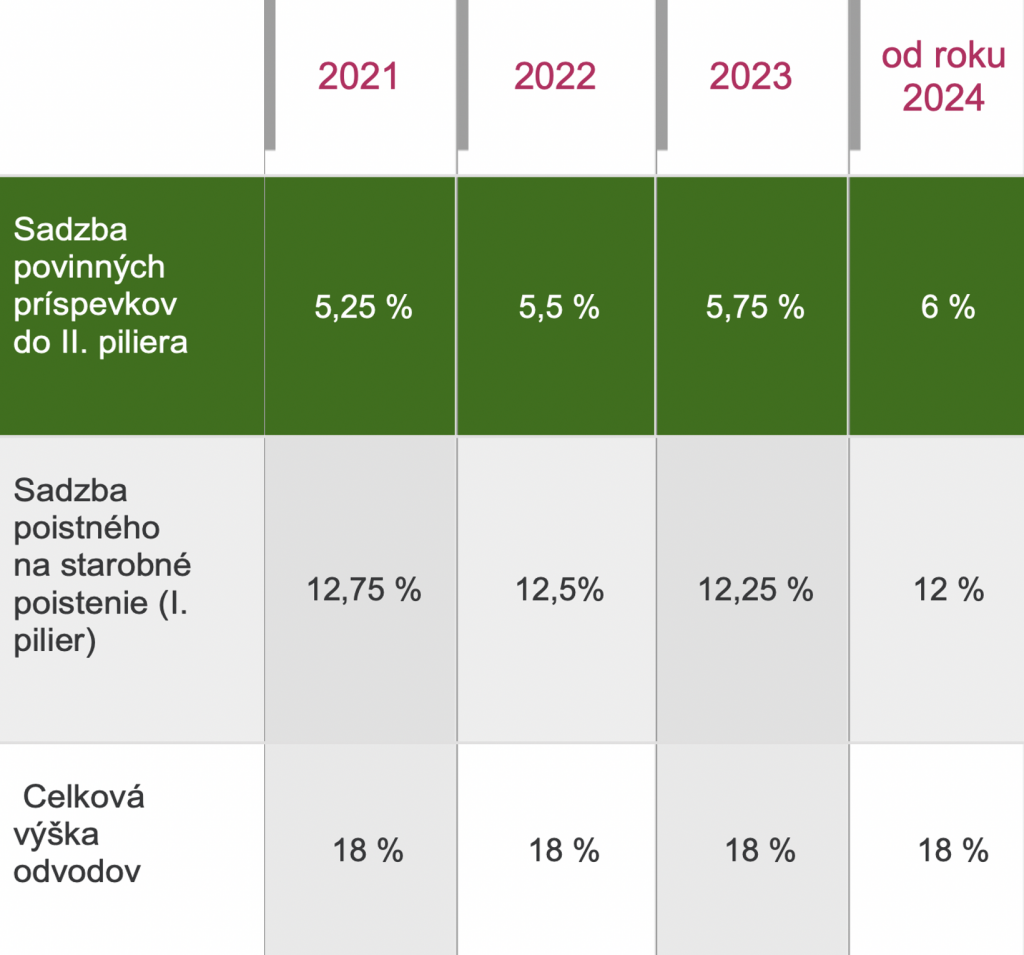

Povinné odvody na dôchodkové poistenie (1.pilier), ktoré odvádza každý, na koho sa to zo zákona vzťahuje, sú vo výške 18% z vymeriavacieho základu a odvádzajú sa z hrubej mzdy. Vstupom do 2.piliera sa týchto 18% rozdelí, konkrétne 12.75% bude stále odchádzať do 1.piliera a 5.25% začne odchádzať na osobný účet v 2.pilieri.

Pomer príspevkov sa rok čo rok mení, podľa aktuálnej legislatívy sa bude meniť nasledovne:

V konečnom dôsledku budete mať z oboch pilierov vyšší dôchodok ako len z prvého. Po dosiahnutí dôchodkového veku totiž budete mať nižší dôchodok z 1.piliera, avšak peniaze sa na rozdiel od 1.piliera v 2.pilieri zhodnocujú tým, že dôchodkové správcovské spoločnosti tieto peniaze investujú.

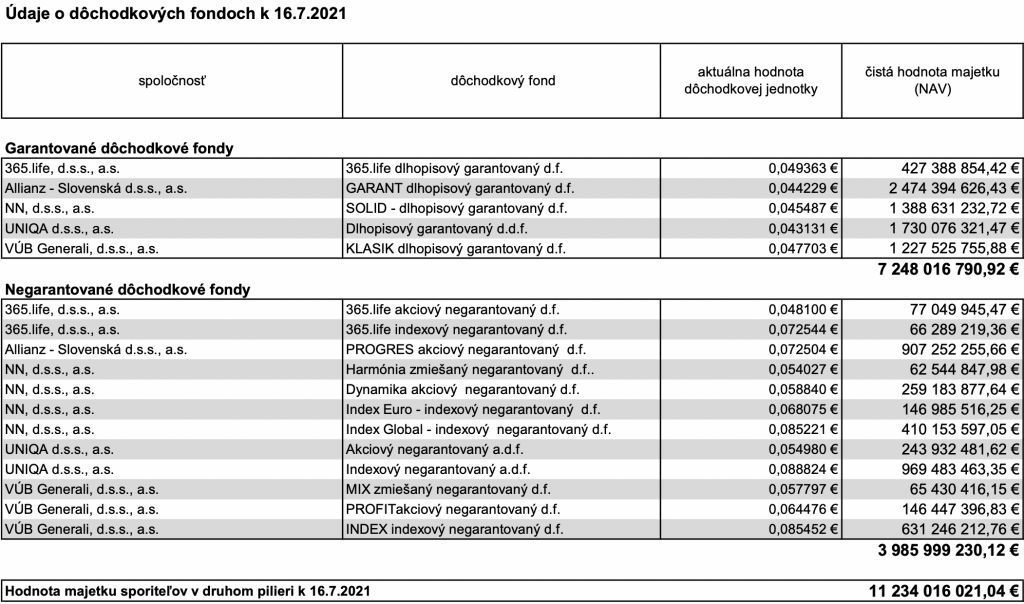

Na Slovensku funguje 5 dôchodkových správcovských spoločností ponúkajúcich tieto fondy:

Spolu majú tieto spoločnosti k dispozícii 17 fondov, v ktorých sa zhodnocujú peniaze sporiteľom. Z typového hľadiska sa delia na dlhopisové, akciové, indexové a zmiešané.

Dlhopisové garantované fondy sú najmenej rizikové, ale za cenu najnižších výnosov, historicky iba okolo 1.5 až 3% ročne od vzniku fondov.

Čo sa týka výnosov, v závese za dlhopisovými sú fondy zmiešané, ktoré dosahujú historické výnosy do 3.5% ročne od vzniku.

Následne máme k dispozícii fondy akciové, ktoré dosahujú o niečo lepšie historické zhodnotenie, najviac však približne 5% ročne od vzniku týchto fondov.

Najvýkonnejšie sú tzv. indexové fondy. Tu sa historicky dostávame na priemerný výnos 8.4 až 11.3% ročne od vzniku indexových fondov, v závislosti od konkrétnej DSS. To je už výnos na úrovni svetových akcií. V tomto prípade to nie je náhoda, nakoľko dôchodkové správcovské spoločnosti vo väčšine prípadov nakupujú približne z 90% práve index MSCI World (10% MSCI Emerging Markets Index).

Zastávam názor, že je zbytočné, aby človek v produktívnom veku 18 až 52 rokov bol v inom ako indexovom fonde. V horizonte desiatok rokov sa tak pripravuje o výnosy rádovo v desiatkach tisíc, v niektorých prípadoch aj vyše stoviek tisíc eur. Neodporúčam byť v produkčnom veku v dlhopisovom fonde obsiahnutý ani len 10%, pripravujete sa totiž takisto o výnosy.

Na Slovensku je v 2.pilieri zúčastnených približne 1.626.000 sporiteľov – investorov (zdroj). Paradoxom je, že až 68.8% všetkých sporiteľov je v dlhopisových fondoch, ktoré zarábajú najmenej. To znamená, že až 7 z 10 sporiteľov má zvolené najmenej výnosné fondy. Je to zrejme čiastočne aj preto, lebo peniaze z 2.piliera nie je možné vybrať skôr ako v dôchodkovom veku. Tým pádom sporitelia neprejavujú o tieto prostriedky a detaily o nich až taký záujem ako o peniaze, na ktoré môžu siahnuť už dnes a použiť ich. Určite v tom celom hrá rolu aj nevedomosť, neinformovanosť, no najmä finančná negramotnosť.

Tu oceňujem fakt (aj keď je to dané zákonom), že DSS-ky informujú raz ročne sporiteľov výpisom nielen o stave ich dôchodkového účtu, ale takisto udávajú čísla o približnej výške mesačnej výplaty po dosiahnutí dôchodkového veku pri aktuálne zvolenom fonde a výnosnosti.

Väčšina sporiteľov takisto nevie, že si môžu DSS, s ktorou majú uzatvorenú zmluvu bezplatne raz ročne zmeniť, ak s ňou nie sú spokojní. Takisto je možné meniť fondy v rámci tej istej DSS a to kedykoľvek a bezplatne.

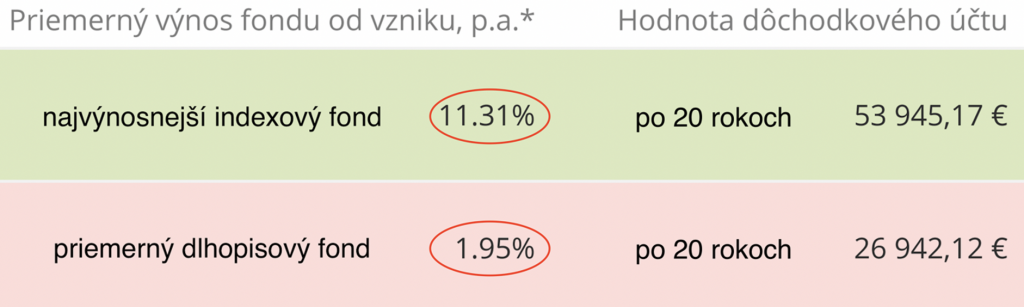

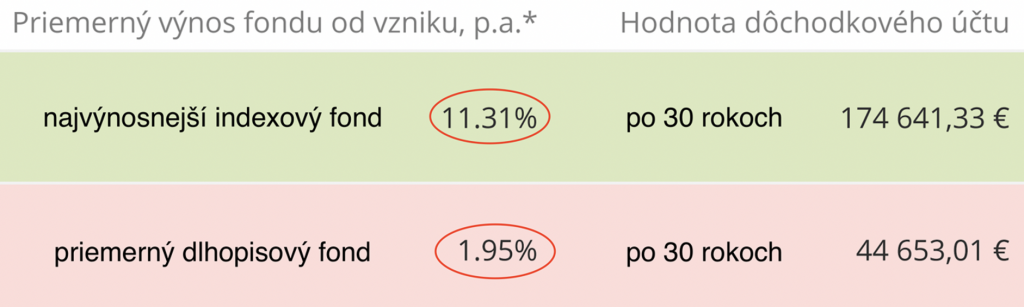

Pre zjednodušenú predstavu aký je rozdiel sporenia v dlhopisovom a indexovom fonde sem dávam 2 prepočty. V oboch porovnávam výkonnosť priemerne výnosného, dlhopisového fondu (1.95% ročne od vzniku fondu), kde je spomínaných takmer 70% sporiteľov, s aktuálne najvýnosnejším, indexovým fondom (11.31% ročne od vzniku fondu).

Do výpočtu som zvolil príjem sporiteľa na začiatku vstupu do piliera vo výške 1.500 eur mesačne v hrubom, od toho sa odvíja aj výška príspevkov do piliera a následné zhodnotenie na konci.

Prvý prepočet zobrazuje sporiteľa, ktorý práve vstúpil do 2.piliera a má do dosiahnutia dôchodkového veku ešte 20 rokov:

Druhý prepočet zobrazuje sporiteľa, ktorý práve vstúpil do 2.piliera a má do dosiahnutia dôchodkového veku ešte 30 rokov:

Rozdiel je v prípade najvýnosnejšieho indexového a priemerného dlhopisového fondu v horizonte 20 rokov približne 27.000 eur v prospech indexového fondu. Na 30-ročnom horizonte je rozdiel ešte väčší (vďaka zloženému úročeniu), konkrétne približne 130.000 eur. Myslím si, že ani prvá, ani tá druhá suma nie sú natoľko zanedbateľné (ani napriek inflácii), aby ste sa nemuseli zaujímať o to, v akom fonde sa zhodnocujú vaše úspory. Pritom prvotný výber správneho fondu nie je zložitý a zmena si takisto nevyžaduje komplikované úradné úkony.

Asociácia dôchodkových správcovských spoločností (ADSS) na svojej webstránke odporúča u sporiteľov, ktorí majú do dôchodku vyše 30 rokov (vek do 35 rokov) zvoliť indexové negarantované fondy. Osobne odporúčam mať tieto fondy aj klientom, ktorí majú do dôchodku ešte približne 12-15 rokov (vek do 50 rokov). Zo zákona majú totiž všetky DSS povinnosť presúvať po dosiahnutí 52.roku života fondy všetkých sporiteľov každý rok 10% do dlhopisového fondu, nech už je sporiteľ v akomkoľvek fonde. Čiže v 53.roku je to minimálne 20% v dlhopisovom fonde, v 54.roku 30%, a tak ďalej, až vo veku 61 rokov má sporiteľ svoje úspory v dlhopisovom fonde na 100%. Systém sa teda automaticky postará o to, aby sa postupne presúvali peniaze z negarantovaných do bezpečnejších, garantovaných fondov. Nevidím preto dôvod, prečo nebyť do 52.roku života na 100% v indexovom fonde. Celý tento automatický postupný presun je z dôvodu ochrany peňazí vo fonde pred volatilitou, čiže kolísaním. Akciové, či indexové fondy majú totiž volatilitu výrazne vyššiu ako dlhopisové. Preto pár rokov pred dôchodkom musia byť sporitelia v stabilnom fonde, kde nehrozí, že po dosiahnutí dôchodkového veku a následnom nároku na dôchodok z tohto piliera budú ich prostriedky vo väčšom poklese z dôvodu nepriaznivej situácie na trhoch (kríza, recesia). Preto vnímam aj fakt, že časť z toho obrovského množstva ľudí v dlhopisových fondoch sú práve ľudia, u ktorých sa zo zákona postupne presúva časť fondov do konzervatívnejších fondov. Vo veku nad 56 rokov je však iba 7.3% všetkých sporiteľov (zdroj), preto drvivá väčšina z tých takmer 70% ľudí je v dlhopisovom fonde zbytočne a pripravujú sa o obrovské sumy.

Do tohto piliera si môžete prispievať aj dobrovoľne, nad rámec povinných príspevkov, avšak neodporúčam to. Dôvodom sú hlavne poplatky dôchodkovej správcovskej spoločnosti, ktoré vieme hravo podliezť v rámci investovania v 4.pilieri.

Zo zákona môžu DSS účtovať klientom maximálne tieto 3 druhy poplatkov:

– za správu dôchodkového fondu: maximálne 0.3% ročne

– za vedenie účtu: maximálne 1% z každého príspevku

– za zhodnotenie majetku vo fonde: 10% zo zhodnotenia

Poplatok za každý jeden príspevok vo výške 1% je dosť veľa, avšak ako rozhodujúci vnímame hlavne poplatok 10% zo zhodnotenia. DSS spoločnosti v podstate takmer nevykonávajú aktívne manažovanie, rebalancing, či iné aktivity, za ktoré by si mohli tento poplatok nárokovať. Zákon im to však dovoľuje a to je dôvodom, prečo si do 2.piliera neodporúčame prispievať dobrovoľnými príspevkami navyše. Na využitie voľných finančných prostriedkov je tu 4.pilier a investovanie napr. do ETF fondov, ktoré sú na poplatky oveľa menej náročné.

Záver

Byť v 2.pilieri zúčastnený my v Babocky Investment Office určite odporúčame, avšak len príspevkami povinnými, určenými zo zákona. Teda tými, ktoré idú „na pozadí“ bez vášho pričinenia, pod dohľadom Sociálnej poisťovne, DSS a Národnej banky Slovenska. Príspevky na dôchodkové poistenie do 1.piliera vám odchádzajú tak, či tak, prečo ich nerozdeliť a časť z nich nenechať zhodnocovať v 2.pilieri? Nestojí vás to z vašej peňaženky ani cent, či už v 2.pilieri ste, alebo nie. Účasťou v ňom si ale viete výrazne prilepšiť v dôchodkovom veku. Výnosy z 2.piliera nie sú zdaňované. Možnými výnosmi a aktuálne nastavenými poplatkami je 2.pilier určite výhodnejší ako bankové produkty vo forme termínovaných vkladov, sporenia, či investovania do podielových fondov.

Ak máte záujem o nezáväzné konzultácie týkajúce sa nielen druhého, ale takisto aj tretieho, či štvrtého piliera, neváhajte ma kontaktovať mailom na gersimiroslav@gmail.com.

Miroslav Gerší pre Babocky Investment Office