17.9.2020, Martin Babocký.

Základným poznatkom tohto článku je to, že investícia do ETF fondov má oveľa väčší význam v porovnaní s podielovými fondami. Podielové fondy v bankách sú zastaralá, nevýhodná a drahá investícia. Moderná odpoveď sú ETF fondy – práve tie, ktoré primárne s našimi klientmi v rámci investičných portfólií riešime.

Vznik podielových fondov a vznik ETF fondov – spočiatku bola ich súčasťou lotéria

Za vôbec prvý investičný fond na svete je považovaný fond s názvom „Eendragt maakt Magt“, ktorý v roku 1774 v Holandsku založil Abraham van Ketwich. Mimochodom, je to presne ten rok, kedy Mária Terézia vydala Všeobecný školský poriadok. Abraham van Ketwich prišiel s nápadom založiť investičný fond po skúsenosti s krízou z rokov 1772 až 1773, kedy banky doplatili na svoje vysoké investičné pozície v Britskej východo-indickej spoločnosti. On sa naopak rozhodol v investovaní diverzifikovať a umožniť vklady aj Holanďanom s malým mešcom. Zaujímavé bolo, že Ketwich sľuboval počas 25-ročného cyklu 4% ročný výnos a bonus v podobe lotérie. Investoval do ruských a švédskych obligácií ponúkajúcich ročne 5%, do plantážnych úverov s výnosom 6% a do systému dánskeho mýta ponúkajúcemu 4% ročne. Rozdiel získajú len vybraní investori. O tom, ktorí to budú, rozhoduje losovanie. Lotérie vraj v minulosti boli častým doplnkom investičných nástrojov.

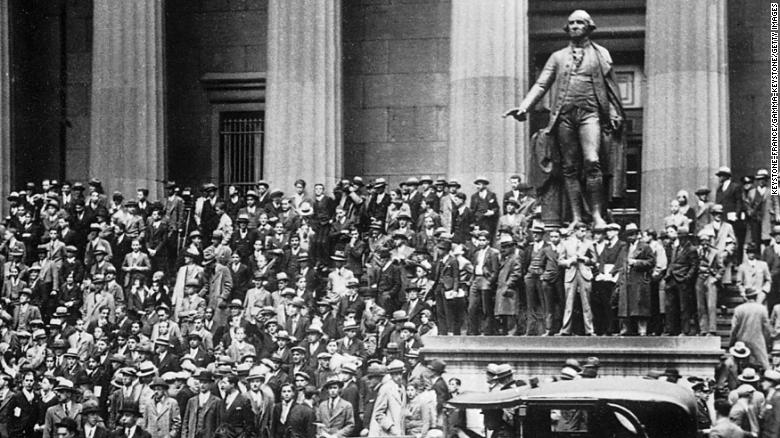

Súčasné, nami poznané, podielové fondy vznikli v USA v roku 1920. V roku 1929, tesne pred vypuknutím Veľkej hospodárskej krízy, bolo v USA 17 otvorených podielových fondov a približne 700 uzatvorených podielových fondov. Dnes je v USA približne 8000 podielových fondov.

Prvý indexový fond vznikol v roku 1975. Bol založený na základe indexu S&P500 a volal sa First Index Investment Trust. Tento fond vzišiel od spoločnosti Vanguard, ktorú založil John C. Bogle. Na svoju dobu to bol veľký priekopník. Dokonca až taký, že tento jeho počin bol konkurenciou nazývaný ako „Boglova pochabosť“ a inými nelichotivými výrazmi. Vtedajší šéf známej investičnej firmy Fidelity Investments Edward Johnson sa vyjadril, že „nemôže uveriť, že veľkým masám ľudí takto stačí získavať priemerné trhové výnosy“. Ako sa hovorí, zvyšok je história. Vanguard je dnes čo sa týka objemu pod správou dva-krát väčší ako Fidelity. Indexové a ETF fondy sú bežne používané a investormi veľmi obľúbené.

Rozdiely v charakteristike / aký má na tieto fondy názor Buffett?

Hlavný rozdiel medzi týmito dvomi typmi je v tom, že podielové fondy sú zväčša aktívne riadené a ETF fondy pasívne naviazané na určitý benchmark. Benchmark je index, s ktorým sa porovnávajú, resp. ktorý trackujú. Ak si ETF fond vyberie, že bude kopírovať index S&P500, potom nakúpi všetkých 500 firiem, ktoré v S&P500 sú v rovnakom pomere a ďalej, ľudovo povedané, „nerieši.“ Keď trh klesá, ETF fond sa vyvíja rovnako, keď trh naopak rastie, ETF fond rastie na zisku tiež.

Pozor, nehovorím, že všetky podielové fondy sú nutne zlé. No pravdou je, že investícia do väčšiny z nich nie je výhodná. S tým, že podielové fondy sú aktívne riadené, sú spojené vyššie poplatky, pretože ľudia, ktorí manažovanie fondu vykonávajú, musia byť zaplatení. Rovnako sa tu deje väčší počet obchodov ako v prípade pasívnych „ETFiek“, s čím sú spojené vyššie transakčné náklady. Aktívne riadené podielové fondy majú v priemere dvojnásobne vyššie poplatky oproti ETFkam.

Na začiatku článku som spomenul, že moderná odpoveď na investovanie sú ETF fondy. Tie však na trhu fungujú už 50 rokov, prečo by sa malo jednať o modernú odpoveď? Z toho dôvodu, že až po dlhých rokoch, ideálne po desaťročiach, je možné urobiť naozaj kvalitné porovnanie výnosov. Na základe viacerých výskumov bolo ukázané, že na 15-ročnom horizonte až 85% aktívne riadených fondov svoje benchmarky neprekonáva.

Za všetko hovorí stávka, ktorú v roku 2007 urobil Warren Buffett. Ako odporca vysokých poplatkov hedž fondov (aktívne riadené fondy pre kvalifikovaných investorov) vyhlásil, že podľa neho v najbližších desiatich rokoch prekoná index S&P500 svojim výnosom akékoľvek zoskupenie piatich hedž fondov. Výber hedž fondov ponechal na toho, kto sa odhodlá s ním túto stávku uzavrieť. Urobil tak Ted Seides, spoluzakladateľ investičnej firmy Protége Partners. Stávka začala 1.1.2008 a trvala do konca roku 2017. Pät hedž fondov, ktoré Seides starostlivo vybral, nedokázalo index výnosmi poraziť. Priemerný ročný výnos týchto fondov bol v danom období 2,96%. Výkon S&P500? 8,5% ročne. Tu Buffett povedal, že sme sa naučili dve dôležité investičné lekcie. Na to, aby človek mohol na svojich investíciách slušne zarábať, nepotrebuje mať ani titul z ekonómie z Harvardu ani kamarátov vo fondoch na Wall Street. Potrebuje jednoducho, dlhodobo a pasívne investovať do silného amerického trhu.

My v BIO riešime primárne ETF – prečo?

My v Babocky Investment Office chceme klientom prinášať kvalitné investičné riešenia. Veríme, že rozumný pomer medzi poplatkami a výnosmi je dôležitý a práve preto je naše zameranie na ETF fondy jasnou voľbou. Investujeme cez veľké a historicky overené brokerské firmy, čo znamená vyššiu bezpečnosť pre investorov. ETF fondy je v súčasnosti možné nakúpiť u viacerých správcov – každý si samozrejme k priemernému ročnému poplatku, ktorý sa pohybuje zväčša medzi 0,2% a 0,4% pridá svoj poplatok. Je to samozrejme úplne v poriadku, lebo v tomto poplatku je zahrnutá správa a manažment investícií. Pre porovnanie, náš správcovský poplatok je 0,85%, taký Finax má 1,2%, Partners Investments 0,96% až 1,2%, banky v priemere 2%. Vždy je na investorovi, aby sa rozhodol, koľko na poplatkoch chce zaplatiť.

Možností ako investovať je veľa. Úlohou zodpovedného správcu majetku je pre svojich klientov hľadať tak bezpečnosť ako aj myslieť na rozumný výnos. Investovať, nešpekulovať. ETF fondy svoje opodstatnenie historicky potvrdili. Ak ich do portfólia my ako investori zahrnieme v rozumnej miere, môžu mať podstatný význam na našich budúcich výnosoch.

Ak máte záujem o rozumné investovanie, pokojne mi napíšte na mail martin.b.babocky@gmail.com.

Ing. Martin Babocký pre Babocky Investment Office

–